白色申告から青色申告へ移行するときには、白色申告では必要のなかった貸借対照表を作る必要があります。そのためには期首残高を最初に設定する必要があります。ここでは期首残高(きしゅざんだか)とは何をどう計算したらよいのかわかりやすく説明します。

期首残高とは

期首残高(きしゅざんだか)とは1月1日時点(昨年の12月31日)の現金や預金、土地や機械などの資産、借入金などの負債の財産の残高のことです。

青色申告をするためには、貸借対照表(たいしゃくたいしょうひょう)の作成が追加で必要になります。貸借対照表はその農家の財産の状況を明らかにしたものです。

白色申告から青色申告へ移行する場合には、最初に期首残高を計算する必要があります。

期首残高が必要な資産・負債とは?

期首残高が必要な資産や負債とは何なのでしょうか。下記は農家用の青色申告の貸借対照表からよく使われるものを抜粋しました。資産には現金や預金の他農産物、建物や農機具などがあります。負債には借入金や源泉徴収などに使われる預り金などがあります。

資産

| 勘定科目 | 内 容 |

|---|---|

| 現金・預金 | 農家の事業用に区別しているものがあればその残高 |

| 売掛金 | 出荷したがまだ入金がないもの(掛売の金額) |

| 農作物 | 収穫したが、まだ未出荷のもの |

| 建物・構築物 | 減価償却資産のうち、建物・構築物 |

| 農機具等 | 減価償却資産のうち、農機具・車両等 |

| 果樹・牛馬等 | 減価償却資産のうち、果樹・馬牛の生物 |

| 土地 | 農地などの土地の購入時の価格 |

負債

| 勘定科目 | 内 容 |

|---|---|

| 買掛金 | 仕入れをしたが、代金が未払のもの |

| 借入金 | 銀行やJA・個人から借りたお金 |

| 預り金 | 預かって返却(支払)する必要があるお金(源泉徴収等) |

勘定科目別 期首残高の計算方法

ざっくりと資産や負債がわかったところで、実際の期末残高の計算方法について説明していきます。

現金・預金

現預金は、個人事業主の農家の場合、農業(事業)用とプライベートのお金を分けて管理していない人が多く、期首残高を計算するのが難しい科目です。青色申告になったら分けて管理するとよいでしょう。

現金の正確な残高を計算するのは、今年事業を始めた人以外は難しいので、おおよその金額を残高として設定する、もしくは0円とします。

預金は、プライベートでつかっている口座と事業用につかっている口座を別にしている場合には、事業用の口座の12月31日の残高を使います。分けていない場合は0円にしましょう。

現金と預金が両方とも0円の場合は、売上のお金が入るまでは事業用のお金はないということになりますので、プライベートなお金から出金したことにし、売上の入金した時もしくは期末に精算する方法もあります。

売掛金

直売所やJAなどへの委託販売の場合、出荷してから入金まで日数がかかる場合があります。確定申告では出荷した日を基準として販売価格を計算します。

例えば2024年の12月25日に出荷して、入金が2025年1月15日の場合、2024年度の確定申告の収入(販売価格)になります。この未入金の金額が売掛金として期首残高となります。

昨年の販売価格の中に、未入金の金額がなければ0円です。未入金の金額があればその合計が売掛金の期首残高となります。

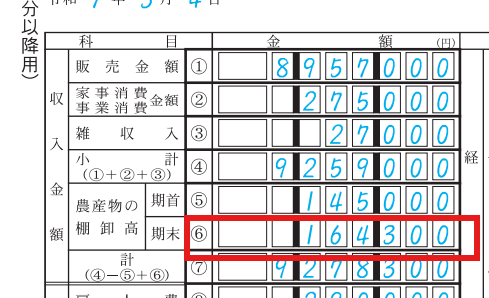

農作物

農作物の期首残高は、白色申告でも計算する必要があるので前年の収支内訳書の1ページ目の収入金額の欄を確認しましょう。農産物の棚卸高の期末に数字が入っている場合には、この金額が今年の期首残高になります。数字が入っていない場合は0円です。

建物・構築物/農機具等/果樹・牛馬等

「建物・構築物」「農機具等」「果樹・牛馬等」とは、減価償却資産の内訳です。前年の確定申告書(収支内訳書)から計算できます。

収支内訳書の2ページ目の「減価償却費の計算」の未償却残高(期末残高)の数値が前期末残高です。それぞれの減価償却資産を「建物・構築物」「農機具等」「果樹・牛馬等」に分けて計算します。

例えば上記の場合は金属造畜舎・貯水槽は「建物・構築物」、耕運機は「農機具等」、甘夏みかん樹は「果樹・牛馬等」となります。一括償却資産は何かわからないので例えば、パソコンや草刈機等であれば「農機具等」へ分類しましょう。軽トラなどある場合はは「農機具等」に分類されます。

土地

土地は農地や事業用に使用している土地の取得価格が期首残高となります。土地は農機具や建物のように減価償却されるものではないため、原則は取得価格=期首簿価となります。取得価格は購入時の売買契約書などで確認しましょう。

先祖代々の土地を相続している場合には、固定資産税の評価額を期首簿価として使います。

買掛金

前年に購入した肥料や農薬等を前年の確定申告時に経費として計上したが、代金を払っていない請求書がある場合は、買掛金として計算します。

借入金

銀行やJAだけでなく個人から借りているお金も借入金です。昨年の12月31日時点の残高を使います。借入金計算書等で確認しましょう。

預り金

預り金は、仮に預かっているお金がある場合に使われる勘定です。

たとえば従業員や親族の給与から、所得税を天引きしている場合。天引きしているお金は、国に支払いしないといけないため、預り金として管理し、納税のときには預り金を払い出すという仕訳をします。

毎月10日源泉所得税を納付している場合は、前年の12月の給与から天引き(控除)した源泉所得税の金額を入力します。年に2回の納付の場合は、7月から12月までに支払った給与から天引きした源泉徴収税の金額の合計が預り金の金額となります。

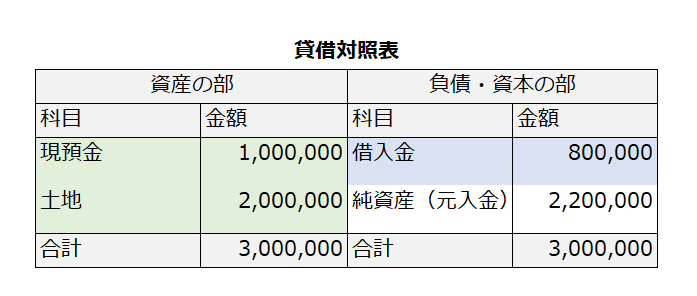

元入金勘定とは

個人事業主の貸借対照表には、元入金(もといれきん)という勘定があります。元入金はその事業の純資産の金額で、資産と負債の差額の金額が入ります。

期首簿価は、資産と負債の合計を入れた後、資産から負債をマイナスして計算します。(負債金額が大きければマイナスになることもあります)

純資産とは、持っている資産から負債(借金)をマイナスしたお金で、返す必要のないお金でその事業の本来の財産です。この金額が大きいほど、安定しており健全な状況であるといえます。

貸借対照表は、左側に資産、右側に負債と資本が入ります。左右の数値が必ず合うことから貸借対照表はバランスシートともよばれBSなどと略して呼ばれることもあります。

まとめ

青色申告では、複式簿記での仕訳処理が必要なため、会計システムを導入することが多いと思います。期首残高の計算が必要なのは、最初に白色申告から青色申告に移行する最初の時だけです。翌年からは会計システムが来年度の申告をするときに自動で繰越してくれるものがほとんどです。

勘定科目などが増えて難しいと思われるかもしれませんが、貸借対照表を作ると、毎年の収支だけでなく、財政状況が見える化され、事業の本来の価値が見えるようになりますので、ぜひ活用してください。